А вдруг война, а я голодный?

Обзор российского рынка мясных консервов. Исследования компании «Профессиональные комплексные решения»

ХАРАКТЕРИСТИКА ПРОДУКЦИИ

Мясные консервы представляют собой мясные продукты, герметично укупоренные в тару – банки, – подвергнутые воздействию высокой температуры в целях уничтожения микроорганизмов и придания продукту стойкости при хранении. Употребление мясных консервов не требует дополнительной кулинарной обработки, что позволяет использовать их в любых условиях и в зонах с различным климатом. В консервах содержится 50-70% воды, 10-30% белков, 8-30% жиров и до 3,5% минеральных веществ.

По составу мясные консервы делятся на пять основных групп: из говядины, изготовленные по ГОСТ 5284-89, безбелковые и с добавлением белка; из свинины, изготовленные по ГОСТ 697-84, безбелковые и с добавлением белка; мясорастительные; из мяса птицы; паштеты с добавками и без добавок. Кроме того, отдельно можно рассматривать производство детских и диетических консервов.

ОБЪЕМ ПРОИЗВОДСТВА

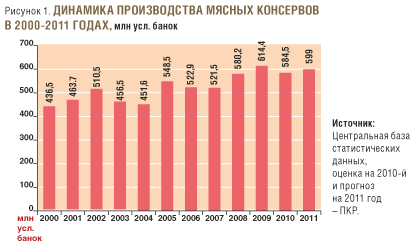

Объем российского рынка мясных консервов в 2010 году составил 584,5 млн усл. банок (рис. 1).

Объем рынка в целом увеличивается в среднем на 3-7% в год. Рост рынка по Московскому региону ниже российского уровня и составляет примерно 2-5%.

Пиковыми можно считать 2002, 2005, 2008 и 2009 годы. Так, в 2002 году было произведено почти 160 тысяч тонн, или 510 млн усл. банок мясных консервов. В 2005 году объем производства достиг 189 тысяч тонн, или 548,5 млн усл. банок. По итогам 2008 года этот показатель приблизился к 200 тысячам тонн, или 580 млн усл. банок, а в 2009-м составил 210,8 тысячи тонн, или 614,4 млн усл. банок. В периоды спада объем производства консервов не превышал 150 тысяч тонн.

Подобные волны активности производства связаны, в первую очередь, с увеличением или снижением потребления продуктов из свежего мяса: периоды падения отмечаются в экономически благоприятных условиях, а периоды роста – при снижении экономической активности в стране. Также на рост производства влияет обновление производственных мощностей компаний. Связи с изменением средних душевых доходов не наблюдается даже с учетом влияния индекса потребительских цен. Возможное предположение о том, что объем потребления консервов увеличивается при уменьшении благосостояния населения в данном случае не оправдывается, так как рост доходов сопровождается подъемом производства и потребления консервов.

В 2008–2010 годах наибольшую долю рынка занимали консервы из говядины – до 63% общего объема продаж мясных консервов в России. Основным потребителем тушеной говядины является государственный сектор. Стабильные госзакупки тушенки для нужд Министерства обороны, МЧС и МВД позволили рынку успешно пережить кризис.

Наиболее динамично развивается сегмент мясорастительных консервов. Продажи премиальных мясных консервов – в первую очередь, паштетной группы – также увеличиваются, в то время как продажи традиционной тушенки сокращаются. То есть рост объема производства обусловлен ростом доли мясорастительных и деликатесных консервов с относительно высокой ценой.

Отличительной особенностью российского рынка мясных консервов является то, что государственный сектор – Госрезерв, Министерство Обороны и аффилированные с ними структуры – является основным потребителем продукции. Поэтому падение спроса на тушенку имеет предел и происходит только за счет падения спроса со стороны частных потребителей.

ГЕОГРАФИЧЕСКАЯ СТРУКТУРА ПРОИЗВОДСТВА

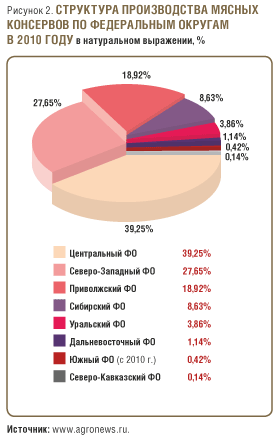

Наибольшая доля в объемах производства – около 67% – приходится на предприятия Центрального и Северо-Западного федеральных округов (рис. 2).

При этом данные регионы характеризуются снижением объемов выработки – замедлением темпов роста производства. Также в 2010 году снижение выработки мясных консервов наблюдалось в Южном, Северо-Кавказском и Сибирском ФО. В то же время постепенное увеличение производства мясных консервов характерно для Уральского, Дальневосточного и Приволжского ФО.

Десятку лидеров рейтинга по объемам производства мясных консервов возглавляют Калининградская и Московская области – доли этих регионов в общероссийском выпуске продукции составляют соответственно 22,6 и 13,1%.

ХАРАКТЕРИСТИКА ИМПОРТА И ЭКСПОРТА

Объем импорта консервов на основе мяса и птицы в Россию в 2009-2010 годах превышал 1,5 тысячи тонн в год. Наибольшие объемы мясных консервов завозятся в Москву и Московскую область – около 35% всех поставок, а 5% приходится на Санкт-Петербург и Ленинградскую область, что связано со статусом регионов как буферных – распределительных центров страны.

Крупнейшими импортерами мясных консервов в натуральном выражении являются Германия – на которую приходится до 60% поставок, Аргентина с долей 14,6%, а также Украина и Парагвай – доли импорта этих стран составляют соответственно 4,85 и 3,84%.

Российские производители мясных консервов экспортируют относительно мало своей продукции – около 5% объема выпуска. При этом крупными потребителями отечественных мясных консервов являются Украина – до 74% поставок, Казахстан, доля которого составляет до 15%, а также Азербайджан и Туркменистан – на каждую из стран приходится до 4% экспорта.

ХАРАКТЕРИСТИКА ПРОИЗВОДИТЕЛЕЙ

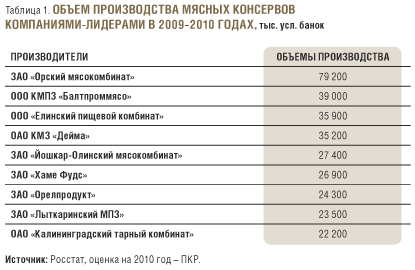

На рынке мясных консервов суммарная доля девяти лидеров превышает 50% (табл. 1).

Наибольшая доля производства – 12,89% – принадлежит ЗАО «Орский мясокомбинат» (Оренбургская область). Значительные доли занимают ООО КМПЗ «Балтпроммясо» (Калининградская область), ООО «Елинский пищевой комбинат» (Московская область) и ОАО «КМЗ «Дейма» (Калининградская область) – соответственно 6,35, 5,84 и 5,73%. Кроме того, в число лидеров входят ЗАО «Йошкар-Олинский мясокомбинат» (Марий Эл) и ЗАО «Хаме Фудс» (Владимирская область), доли которых составляют соответственно 4,46 и 4,38%, а также ЗАО «Орелпродукт» (Орловская область), ЗАО «Лыткаринский МПЗ» (Московская область) и ОАО «Калининградский тарный комбинат» (Калининградская область) с долями соответственно 3,96, 3,83 и 3,61%.

Всего же на территории России по коду ОКВЭД 15.13.1 «Производство готовых и консервированных продуктов из мяса, мяса птицы, мясных субпродуктов, и крови животных» зарегистрировано 1754 компании.

ХАРАКТЕРИСТИКА ЦЕН ПРОИЗВОДИТЕЛЕЙ И ПОТРЕБИТЕЛЕЙ

Цены производителей

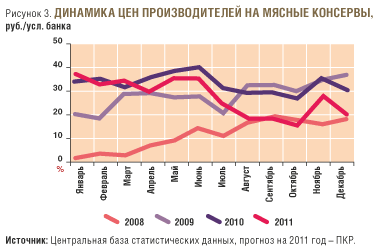

По итогам 2010 года, средняя цена производителей на мясные консервы составила 37,8 рубля за усл. банку, увеличившись по сравнению с 2009 годом на 6% (рис. 3).

Основные ценовые подъемы наблюдаются в январе, апреле, мае, июне и октябре. Наибольший спрос на тушенку приходится на дачную и походную пору, когда мясные консервы начинают покупать про запас. Одновременно с увеличением покупательской активности производители поднимают отпускные цены. Помимо дачников и туристов, мясными консервами пользуются малоимущие семьи и пенсионеры, не всегда имеющие возможность покупать натуральное мясо.

Снижение цен на мясные консервы связано с ростом среднего благосостояния населения, модой на вегетарианство, появлением на рынке большого количества мясных полуфабрикатов. Но главная причина заключается в снижении качества продукта. Разница в ценах между товарами, выработанными по ТУ и ГОСТ, составляет примерно 48,6%. Консервов, произведенных по ГОСТ, выпускается на 15-20% меньше, чем продукции, произведенной по ТУ, так как требования к последней ниже и для ее выпуска не нужно проходить процедуру сертификации.

Цены потребителей

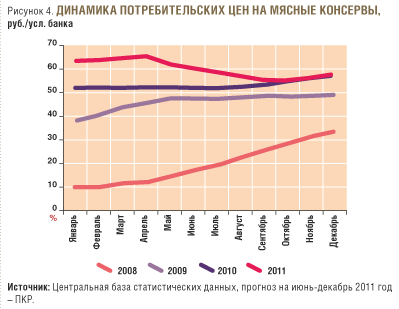

Анализ динамики потребительских цен представлен для сегмента говядины, свинины тушеной консервированной за банку весом 350 граммов.

По итогам 2010 года, средняя потребительская цена на мясные консервы составила 63,79 рубля за условную банку, не изменившись по сравнению с 2009 годом (рис. 4).

По данным на апрель-май 2011 года, самые высокие цены на тушеную говядину и свинину были зафиксированы в Дальневосточном федеральном округе – 67,9 рубля, а самые низкие – в Северо-Кавказском округе, где цена реализации составила 61,4 рубля за банку.

ОСОБЕННОСТИ РЫНКА

Крупные игроки консервного рынка все чаще развивают параллельные производства, выпуская овощные, молочные и другие виды консервов. Следуя современным тенденциям, развиваться будет сегмент деликатесов и тушенки премиального сегмента.

Традиционно основной спрос на мясные консервы приходится на Северо-Запад России и Дальний Восток.

Большое влияние на спрос оказывает фактор сезонности. Самая сложная пора для сбыта консервов – декабрь–февраль, когда осуществляется забой скота и увеличивается предложение свежего мяса. Уровень объемов реализации в летние месяцы превышает уровень объемов продаж в другие сезоны: на 23% по сравнению с уровнем продаж в зимние месяцы, на 22% – в осенние и на 15% – в весенние месяцы.

Современное состояние российского рынка мясной консервации свидетельствует о том, что существующий объем потребления на 60% обеспечивается государственным заказом. Этот показатель будет стабильным, при условии, что не изменятся стандарты и нормативы обеспечения государственных учреждений.

Мария Васильева,

специалист отдела маркетинга компании «Профессиональные Комплексные Решения»